Supermercados o hipermercados con conexión entre los alimentos y sus consumidores, a veces en tiendas efímeras, – pop-up stores- , otras veces atendiendo momentos de compra, necesidades inmediatas en pequeñas porciones. Con experiencias en el barrio “en la tienda de la esquina” o en la “otra tienda, la de la esquina online”. Llega el SuperHiper conectado

(Por Alicia Davara)

El caso extremo, el autoservicio en el sentido más puro en conexión con el cliente y la tecnología, lo encontramos en Farmhouse Market en New Prague, Minnessota. Servicio máximo en oferta básica, horario 24 horas los 365 días del año y tecnología de vanguardia, en un concepto de tienda de alimentación de toda la vida. Sin empleados ni robots.

Farmhouse Market, es una pequeña tienda de alimentación y accesorios, con buena oferta de productos naturales y orgánicos. Sin empleados ni robots

Con una clientela propia, a través de un sistema de socios- como el de Costco o el de los “almacenes clubs” de Walmart (warehouse clubs) o en la actualidad, el servicio de Amazon Prime. En Farmhouse Market, por un coste de 99 dólares al año, se puede acceder a la tienda en cualquier momento del día o de la noche y adquirir sus productos para el hogar o para sus actividades.

Sus ubicaciones son cercanas a zonas de labores de campo, así que también venden determinadas herramientas y aparejos. Los clientes-socios acceden a la tienda con una tarjeta inteligente, realizan su compra y pagan a través de una caja de autoservicio con el sistema móvil. Cámaras de seguridad conectadas de forma permanente con su co-fundadora y tecnología punta que les permite monitorizar y extraer datos de sus clientes, compras, stocks o demandas no satisfechas.

Un modelo de negocio del que conocemos en España un híbrido, la

tienda de muebles Tu decora. Sin horarios, ni dependientes, #tudecora_open presenta un revolucionario concepto de venta en el mundo del retail. Este sistema, que funciona gracias a una app gratuita, permite a los clientes abrir la puerta de la tienda desde su teléfono móvil cuando lo deseen (fuera de horarios comerciales e incluso en días festivos), previa revisión de la solicitud por parte de la empresa, acceder al interior, ver y tocar los muebles de la exposición y, si lo desean, realizar el pedido.

De ella hemos hablado en D/A Retail (ver aquí) y conocimos su experiencia pionera en la última edición de

Madrid Retail Congress.Reinventar el SuperHiper

Frente a la disposición cada vez mayor de los consumidores a migrar a los canales online, la tienda física continúa en un lugar de privilegio en su papel de conexión social. Solo necesita reinventarse tomando en cuenta las expectativas y frustraciones mostradas por sus clientes y explorar nuevos caminos. Que no siempre suponen grandes disrupciones.

Algunos ejemplos de comercio conectado- conexión espacio físico, tecnología y canal online, los encontramos fuera de España, principalmente en Estados Unidos, país dónde la migración y el apocalipsis retail se mostraba de forma más radical hace ya unos años. Otros, los tenemos ya muy cerca, “a la vuelta de la esquina”.

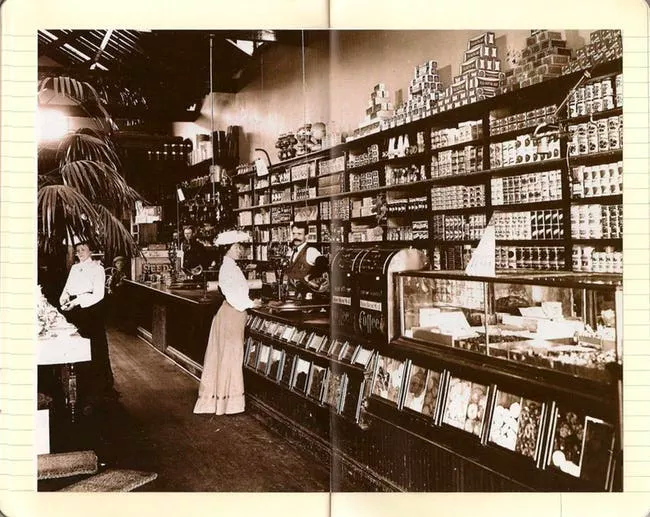

Los nuevos modelos en muchas ocasiones nos retraen a formas de comercio de alimentación y de productos básicos de antaño. Proximidad, cercanía, conveniencia, se muestran en conceptos híbridos nacidos también al amparo de las posibilidades actuales de múltiples soluciones tecnológicas.

Una muestra, la ofrecemos en

D/A Retail en nuestro último número impreso, dedicado a los formatos ya menos clásicos de

Supermercados e Hipermercados. Formatos en la actualidad híbridos, en tamaño, oferta, estrategia de precios y márgenes, que tienen ante si el desafío de propuestas diferentes en paralelo a expectativas nuevas de los consumidores.

Super-Hiper Locales

Una tendencia que crece y que comienza a tener respuesta por parte de los retailers. La mayoría de los operadores líderes en España intensifican sus compras a proveedores locales que nutren sus establecimientos de una buena oferta propia. Un movimiento que comienza a ir más allá produciendo asociaciones con agricultores locales o bien con startups que investigan posibilidades de cultivos personalizados y huertos dentro de las propias tiendas.

Conexión con los alimentos, con tiendas físicas convertidas en espacios de experiencias a través de fórmulas que combinen los productos, con los sentidos. O que conecten los alimentos con sus consumidores. Desde la información de cada producto- su origen, variedades, características, propiedades o tiempo transcurrido desde su producción- a la formación y también el entretenimiento sobre las formas de elaboración, cultivo, presentación o diversión y placer que pueden proporcionar.

La tecnología es en algunos casos el mayor aliado en la conexión entre producción-distribuidor-comprador. Buen ejemplo en el pionero proyecto de Carrefour y la aplicación de blockchain en sus productos de marca propia.

Los espacios dedicados a la diversión y el aprendizaje también surgen con fuerza dentro de los supermercados y grandes hipermercados. Desde demostraciones culinarias a showcookings. Sin olvidar los espacios de salud, con especialistas que ayudan en tienda con clases espeifícas o consejos para realizar dietas y menús completos para algunas intolerancias alimentarias. Ejemplos en Estados Unidos crecen. Desde Basics Market en Portland, con una enorme aula de clases de cualquier aspecto relacionado con los alimentos, incluidos accesorios de cocina, hasta Dave’s Supermarket en Rhode Island

Supermercados pop-up

Tiendas efímeras, en tiempos cortos y espacios con gran conexión a poblaciones fuera del área de afluencia. Las pop-up stores, concebidas como herramienta de marketing muy utilizada en el sector de textil-moda, llegan también a la alimentación.

CB Insights, cree que las tiendas temporales en ubicaciones clave ofrecen una serie de ventajas para los minoristas, incluida la posibilidad de probar nuevos productos y diseños de envases y empaquetados, promocionar productos de marca propia, medir el interés en nuevos mercados y obtener valoraciones de los consumidores sobre nuevos conceptos de tiendas.

Un ejemplo encontramos en la cadena de supermercados estadounidenses Hy-Vee dónde “en cada pasillo hay una sonrisa”, eslogan que lanzaría en los años sesenta en su publicidad televisiva y se convertiría en música de discoteca años después de la mano de Annie Meacham y James Poulsen.

Los supermercados Hy-Vee incluyen productos todo servicio, desde panadería a productos orgánicos o delicatessen, comidas para llevar, farmacia, espacios de salud o kioscos de café. Añade estaciones de servicio de combustible con tienda de conveniencia, restaurante o gimnasios.

Lo último de Hy-Vee son sus tiendas pop-up, tiendas temporales en las que encontrar oportunidades en productos relacionados con la alimentación y el ocio, como parrillas de asar, iluminación o muebles para patio y jardín.

Pequeñas porciones, compras más rápidas

Lo quiero bueno, lo quiero barato, lo quiero ya. El mundo digital ha transformado a los consumidores en impulsivos y exigen inmediatez. Es lo que en Euromonitor denominan “IWWIWWIWI”—“I want what I want when I want it” (“quiero lo que quiero cuando lo quiero”). Desde la conversación con marcas y enseñas, a la adquisición de productos o servicios. Los retailers deben responder en todo canal a igual velocidad, con modelos distintos de relación real y al momento a la entrega lo más veloz posible.

Las tiendas físicas están empezando también a crear sus propios espacios para esos momentos de inmediatez y conveniencia. Supermercados cuanto más céntricos mejor, en calles pobladas o cercanas a viviendas, centros de trabajo e incluso hospitalarios.

Y en ellos, productos en pequeñas porciones, elaborados y de consumo también inmediato. Muchos ven en los nuevos Amazon Go y las intenciones anunciadas de la compañía de abrir cientos de pequeños supermercados urbanos, el cada vez mayor interés del consumidor por kits de comida adaptados a momentos en el que el tiempo prima. Otros más allá, estiman que los futuros supermercados de conveniencia se convertirán en espacios más o menos sofisticados de vending.

Entre unos y otros, las cadenas de supermercados en España comienzan a ver la oportunidad de explorar algo más que un nicho incorporando espacios de “comida lista para tomar”. Un ejemplo, en Walmart, que lanzaba hace un año kits de comida rápida para entrar en un nuevo segmento. En España, es tendencia.

En Walmart, los Kits de comida llegaban en tres versiones, o estilos diferentes. Para comprar en las tiendas físicas o pedir en la tienda online y tenerlas listas antes del almuerzo o cena. El objetivo es ganar mercado no solo a Amazon. También a operadores del segmento horeca beneficiados por los envíos express de plataformas especializadas.

Comida al momento. El super como alternativa

Ejemplo en Mercadona y su nueva sección dedicada a productos “listos para comer”. Supermercados y otros formatos de distribución alimentaria tienen hoy un reto añadido. El ascenso del gasto del presupuesto de los hogares en alimentación fuera de casa, sea en establecimientos de restauración física, sea en consumo de plataformas online de servicio exprés.

En España, las cadenas de distribución, con los supermercados en primer lugar, son cada vez más una alternativa para comprar bebidas y snacks y consumirlos fuera del hogar, sea en la calle, en el trabajo o en otros hogares. Según Kantar Worldpanel, el gasto en estos productos crecen a un ritmo anual de un 6 %.

¿Quién compra en el súper para consumir fuera de casa? . En el último año, el 75% de los españoles ha comprado alguna bebida o snack en una cadena de distribución para consumir en la calle, en el trabajo o en casa de familiares o amigos. Con una frecuencia de casi dos veces al mes , el gasto medio por individuo para este tipo de consumo es de 56 euros anuales.

Las estrategias son muy diferentes entre las distintas cadenas. Mientras que para Aldi, el consumo fuera hogar supone casi un 20% de su negocio en bebidas y snacks, para el Grupo Eroski apenas alcanza el 11%.

Experiencias en tienda y en el barrio

Ejemplo también en el supermercado Sánchez Romero en Madrid. Compra y experiencias en la “tienda de toda la vida” Compra, servicios y experiencias, forman la oferta comercial del renovado concepto de supermercado de Sánchez Romero. Iniciado es su nueva tienda en el barrio de Salamanca en Madrid, en la calle Castelló con Goya, el formato de supermercado premium y experiencial se ha extendido a otros establecimientos de la cadena.

Más de 13.000 referencias, para un supermercado de calidad en dos plantas, con secciones de compra diaria, como alimentación, droguería, dulces y panadería, combinados con tienda gourmet y zona food market, con una gama de comida preparada para llevar y la frutería asistida por personal especializado.

Junto a ello, espacios para la conexión entre alimentación, ocio y placer y también aprendizaje y ocio. Desde “El Palco”, para que el cliente se relaje o trabaje mientras un personal shopper realiza la compra, con degustaciones o presentaciones de producto.

O la zona Cookidea, con oferta talleres de cocina y su servicio Chef Home and Business, pensado para celebraciones gastronómicas familiares y de empresa con un equipo de chefs que elige y prepara platos en casa con productos de la tienda

(Saber más: D/A Retail, Revista impresa,

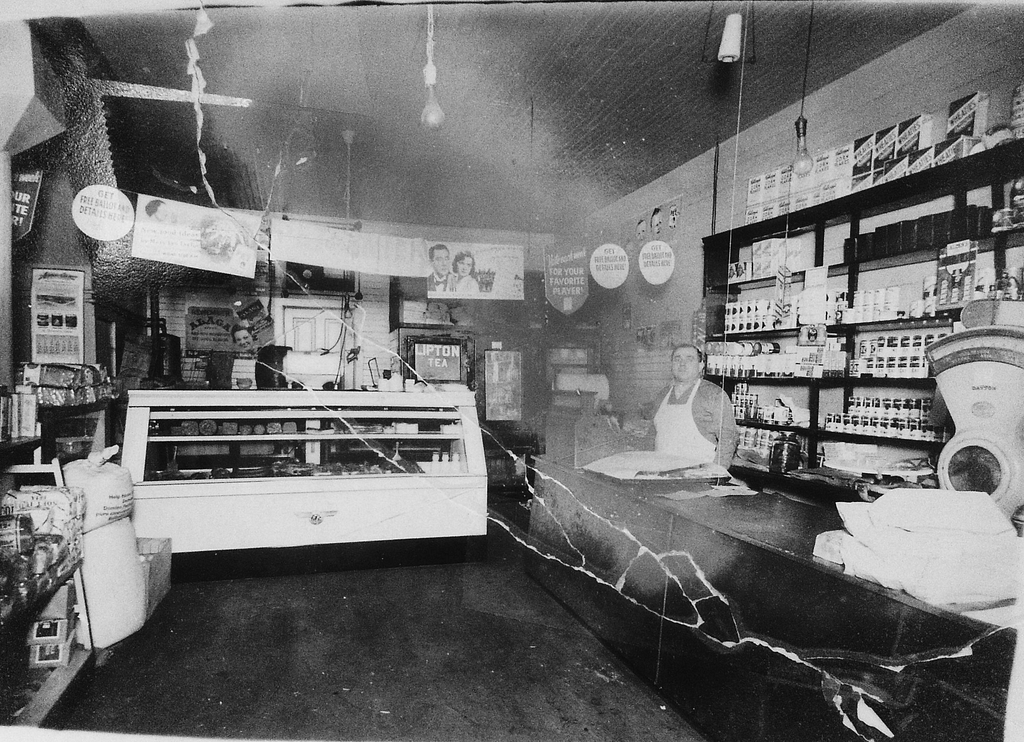

Dos mujeres tienda de comestibles alrededor de 1970. | Armstrong Roberts / Retrofile / Getty Images

Dos mujeres tienda de comestibles alrededor de 1970. | Armstrong Roberts / Retrofile / Getty Images

La primera tienda de autoservicio de autoservicio, Piggly Wiggly. | Clarence saunders

La primera tienda de autoservicio de autoservicio, Piggly Wiggly. | Clarence saunders

Un Kroger en Lexington, Kentucky, alrededor del año 1947. |

Un Kroger en Lexington, Kentucky, alrededor del año 1947. |  Un mercado de Publix en Florida alrededor de 1950. |

Un mercado de Publix en Florida alrededor de 1950. |  Una tienda de comestibles en Evansville, Indiana. Circa 1960 |

Una tienda de comestibles en Evansville, Indiana. Circa 1960 |  Piggly Wiggly circa 1959. |

Piggly Wiggly circa 1959. |

El primer Whole Foods, alrededor de 1980. |

El primer Whole Foods, alrededor de 1980. |  Un bar en Whole Foods en Savannah, Georgia, con cerveza local de barril. | Alimentos integrales

Un bar en Whole Foods en Savannah, Georgia, con cerveza local de barril. | Alimentos integrales

Juan David Pardo (izq) y Roberto Rodríguez, son los cofundadores de Fama Pura Carne. Foto de Guillermo Torres /Dinero Foto: Dinero. Guillermo Torres

Juan David Pardo (izq) y Roberto Rodríguez, son los cofundadores de Fama Pura Carne. Foto de Guillermo Torres /Dinero Foto: Dinero. Guillermo Torres