Colombia: Esto gastan los colombianos en formato Cash and Carry

Colombia: Esto gastan los colombianos en formato Cash and Carry

FUENTE Valora Analitik 14 junio, 2019

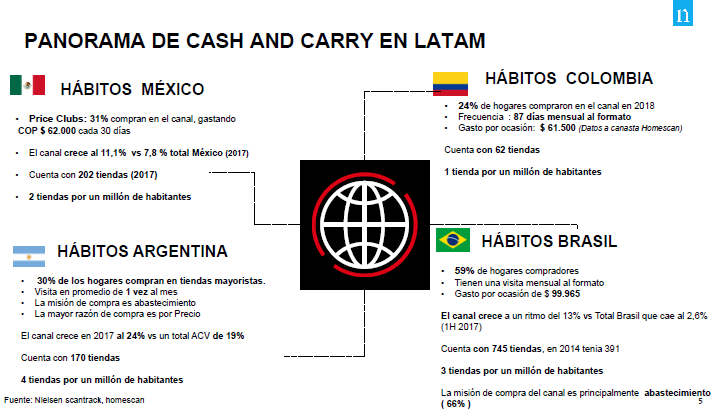

Concebidas desde 1939 como las tiendas de ‘pague y lleve’, el formato cash & carry se ha consolidado gradualmente en todo el mundo como uno de los preferidos para los clientes que piensan en tener un ahorro considerable de costos con compras de productos en grandes presentaciones.

En Colombia su crecimiento ha sido progresivo en los últimos años y en la actualidad ya alcanzan cifras como obtener el 3% del gasto de los hogares del país y que el 24% de estos hayan comprado en alguna tienda que opera bajo este modelo en 2018, según datos del estudio Cash & Carry de Nielsen, firma especializada en investigación de mercados.

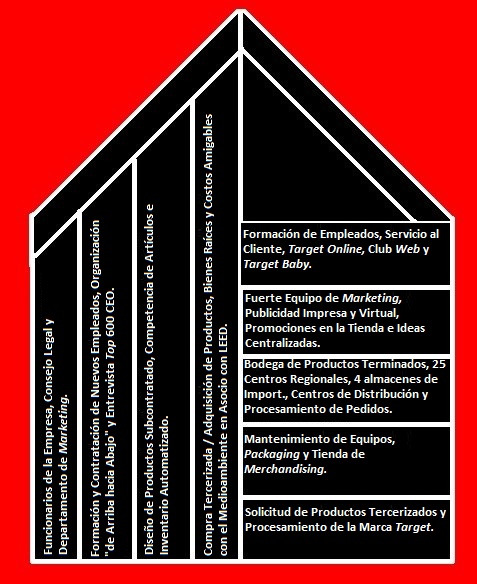

En el país, Surtimayorista, formato cash & carry del Grupo Éxito, se ha posicionado como la marca con mayor alcance bajo esta operación pues tiene 25 tiendas de las más de 60 que existen en el país. Su gerente, José Rafael Fernández, explicó que este crecimiento se ha soportado en el éxito internacional de referentes como Assaí en Brasil o Costco y Bj´f en Estados Unidos.

“Este formato se ha orientado en dos vertientes: la primera, hacia el consumidor final que busca presentaciones de gran tamaño de productos específicos y que en este tipo de tiendas internacionales, tipo club, pagan una membresía para acceder a un portafolio que se puede adquirir a costos más bajos de los que se tendrían con mercancías distribuidas de forma individual”, apuntó Fernández.

La segunda es la que, por ejemplo, ofrece Surtimayorista en Colombia o Assaí en Brasil, “orientada a clientes profesionales como tiendas de barrio, hoteles, restaurantes, supermercados o clientes que buscan grandes presentaciones al por mayor o precios por unidades, sin membresías, y que tienen ahorros en cuanto a la operación logística de sus tiendas y su alta capacidad de almacenamiento en las áreas de ventas, respecto a los canales tradicionales, lo que también se traslada a los consumidores”, agregó el gerente de Surtimayorista.

Por su parte, Andrea Estrada, ejecutiva de cuentas de Nielsen, indicó que en Colombia su auge y consolidación es gradual apalancadas como tiendas que ofrecen una propuesta de valor diferente y con mucho potencial aún por alcanzar.

“Si bien en Colombia hay una penetración de 24% en los hogares, en países como Argentina esta es de 30%, en México llega a 31% y en Brasil es de 59%, lo que revela que es un formato exitoso y tiene un margen de crecimiento que aún se puede aprovechar en el país, al igual que se ha logrado en otros de América Latina”, expresó Estrada.

Clientes gastan más en cash & carry que en otro tipo de formatos

El estudio de Nielsen identificó que en las tiendas de formato cash & carry, los colombianos gastan más que en otro tipo de establecimientos, lo que también revela el tipo de consumidor que allí compra.

En estas, un cliente gasta en promedio $61.500 por compra, mientras que en los canales tradicionales de retail la cifra es de $25.000 y en los hard discounters llega a solo $12.000.

“El cash & carry trae importantes ahorros por volumen y suele presentar altos desembolsos por parte de los colombianos. Todavía hay terreno por recorrer en cuanto a cobertura, valores agregados y expansión de categorías, pero hay un crecimiento interesante”, complementó Estrada.

En este sentido, Surtimayorista como referente en Colombia, ha apalancado su crecimiento, según Fernández en “un portafolio amplio que tiene entre 1.500 y 2.000 referencias, con lo que buscamos ser la central de abastos de la esquina y solución de abastecimiento para el comerciante, llegando al corazón de sectores con alta densidad poblacional y de comercio tradicional. Cerca del 80% de nuestros clientes son consumidores finales y el 20% son profesionales como tenderos o comerciantes, pero que representan aproximadamente el 60% de nuestras ventas”.

Entre las principales ventajas que tienen los clientes que compran en formatos de este tipo se encuentran ahorros logísticos cercanos al 10% y márgenes de practicidad, utilización de recursos y tiempo, al centralizar sus compras en un solo proveedor.

Bajo este panorama, Surtimayorista ha conseguido el 7% de penetración en hogares de Bogotá y proyecta terminar el año con 30 tiendas. Su apertura más reciente se dio en Funza (Cundinamarca), con la que completa seis nuevos puntos de venta en lo corrido de 2019.

ALBERTO SANZ

ALBERTO SANZ