ESPAÑA – Lidl y Aldi roban 900.000 compradores a Carrefour, DIA y Eroski

Escrito en .

Supermercado ALDI. Tere García ALBERTO SANZ

ALBERTO SANZ

PUBLICADO 13.06.2019 – 05:15ACTUALIZADO12.6.2019 – 22:17

Los conquistadores alemanes continúan con su avance en España. Aldi ha logrado que 515.000 nuevos compradores entren en sus tiendas en 2018, mientras que las nuevas incorporaciones de Lidl se elevan hasta los 358.000. Estos 873.000 principiantes en sus tiendas que ha llegado, principalmente, por la caída de cuota de mercado de los gigantes Carrefour, DIA y Eroski.

MÁS INFO Lidl mantiene su envite a Mercadona y aumenta un 11,5% sus ventas en EspañaLidl mantiene su envite a Mercadona y aumenta un 11,5% sus ventas en España

Lidl mantiene su envite a Mercadona y aumenta un 11,5% sus ventas en EspañaLidl mantiene su envite a Mercadona y aumenta un 11,5% sus ventas en España

Según los datos de la consultora especializada Kantar WorldPanel, Aldi fue la cadena de supermercados que más aumentó el número de compradores durante 2018. Sus 515.000 nuevos hogares suponen una tasa de penetración del 27,8%. Aunque todavía no entre entre los seis principales grupos, la cadena alemana supera ya el 2% de cuota de mercado en España y amenaza el sexto puesto del Grupo Auchan (Alcampo) que tiene el 3,5%.

El impacto de Lidl es aún mayor. Esta cadena consigue ya que el 66,5% de los compradores españoles visiten sus tiendas y ocupa la quinta plaza con el 4,8% del mercado. En el último año ha sido la cadena que más clientes ha ganado entre el Top 6, con 358.000, y el único que logra seguir el ritmo de crecimiento en cuota a Mercadona.

Este avance de los conquistadores alemanes van de la mano con el retroceso vivido en 2018 por Carrefour, Eroski y DIA. Esta última cadena, que ha sufrido una dura crisis institucional, ha perdido 260.000 clientesfrente a 2017, ha retrocedido un 0,7% su cuota y ha bajado en un 1,7 puntos, hasta el 64,9%, el número de compradores que visitan sus tiendas. Un escenario, aunque en menor medida, que han replicado la compañía francesa y la cooperativa vasca.

Cuotas de Gran Consumo en España en 2018 Kantar WorldPanel

¿Hasta dónde llegarán?

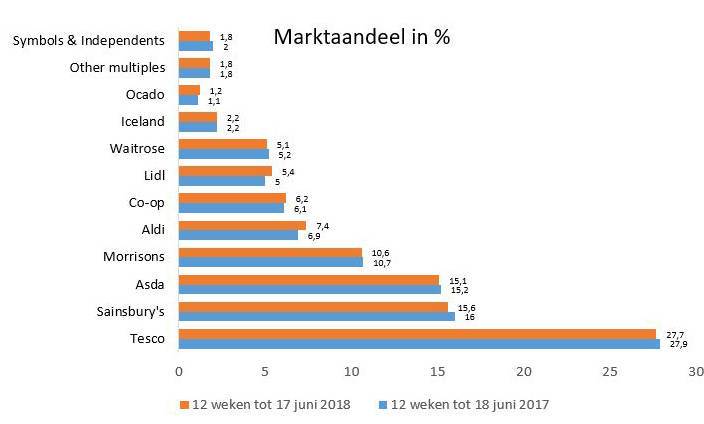

Lidl y Aldi son colonos con mucha ambición. Su conquista del Reino Unido es un claro ejemplo. Su dominio del mercado conjunto ha pasado del 10,4% en 2017 al 13,8% actual, según los datos de Kantar. Un avance que vigilan con alerta el ‘Big Four’ británico (Tesco, Sainsbury’s, Asda y Morrisons). Portugal también es testigo del hambre de estas cadenas, Lidl es la tercera cadena con más mercado con el 11,7% y Aldi ocupa el séptimo lugar con el 2,8%.

En España, Lidl llegó al mercado español en 1994 y desde entonces no ha dejado de crecer. En la actualidad posee una estructura de unas 580 tiendas, 10 plataformas logísticas y una plantilla formada por 14.000 personas. Aldi aterrizó el mercado español se produjo en el año 2002 y actualmente cuenta con más de 300 establecimientos.

Tienda de Lidl

Los expertos del mercado aplauden la progresión que han realizado ambas compañías en menos de 20 años en el mercado. “Aquí tanto Lidl como Aldi no son tan ‘hard discount’ (super descuento) como en otros países, han sabido adaptar su modelo”, explica Alfonso Sebastián, socio fundador de la Asociación Española del Retail (AER) y director general de Grupo OM Comunicación Visual. “Aunque considero muy complicado que logren ascender a los tres primeros puestos en nuestro mercado”, añade el experto.

Ambas compañías han logrado conquistar al consumidor español con su gama de productos bio y eco, una categoría que está logrando una importante evolución en el sector. El reto para Lidl y Aldi es lograr mantener la fidelidad de un consumidor tan infiel.

Discounters, más temidos que Amazon. Aldi y Lidl, el azote de los supers

Escrito en .

EMPRESAS, INTERNACIONAL

0 NO HAY COMENTARIOS 4 SEP 2018

(Por Alicia Davara)

El avance de los discounters no es nuevo. Su modelo, arrastra décadas de liderazgo en algunos países, no en vano Aldi y Lidl, los creadores del concepto “hard discount”, surgieron en Alemania poco después de la segunda guerra mundial.

Su presencia en otros países de Europa tampoco es nueva. A España, dónde ya estaba instalada DIA desde finales de los setenta, llegarían en la siguiente década, desencadenando un movimiento de imitación del modelo “discount” por parte de pequeñas cadenas regionales que acabarían desapareciendo en poco tiempo.

Solo hace unos años, se comenzaba a visionar la escalada constante de las empresas de supermercados de descuento en el retail europeo. Sería la adopción por parte de Aldi y Lidl, de un concepto menos “hard” y más “soft”, y la imagen nueva de establecimientos de calidad generada entre los compradores, la que las convertiría en el nuevo caballo de batalla en el sector de los supermercados de todo el continente.

La fuerza de ambas cadenas, Aldi y Lidl en los distintos países, y su participación en el total detallista alimentario, queda bien reflejada en este mapa

LOS SUPERS BRITÁNICOS REACCIONAN

TESCO, RELEGADO A LA SEGUNDA POSICIÓN EN REINO UNIDO

TESCO, RELEGADO A LA SEGUNDA POSICIÓN EN REINO UNIDO

El rápido avance de los discounters, junto a la fuerza creciente de Amazon, comienza a tener reacciones en los retailers clásicos. En el Reino Unido, nueva es la alianza entre las cadenas Sainsbury’s y Asda, anunciada el pasado 30 de abril. Nuevo también el posicionamiento de ambas con un giro grande entre los líderes.

Sainsbury’s, número dos del supermercado, controlaba hasta entonces el 13,8 % del mercado. Por su parte Asda, un 12,9 %. Juntas, se alzan con un 26, 7 % de cuota total, superando el 25 % del líder Tesco.

La fusión de Sainsbury’s y Asda (filial de Walmart) da lugar a la mayor compañía de distribución alimentaria en el Reino Unido, sumando una facturación de 51.000 millones de libras esterlinas (57.886 millones de euros) y una red de más de 2.800 tiendas Sainsbury’s, Asda y Argos (no se prevén cierres de establecimientos), con cerca de 47 millones de transacciones semanales.

Asimismo, permitirá generar sinergias netas de Ebitda de 500 millones de libras (567 millones de euros), principalmente en beneficios de compra, aperturas de la enseña Argos en tiendas de Asda y ganancias de eficiencia operativa

Walmart, pasará a controlar el 42% del capital de la nueva sociedad, aunque solo contará con el 29,9% de los derechos de voto y recibirá 2.975 millones de libras (3.377 millones de euros), lo que valora Asda en cerca de 7.300 millones de libras (8.286 millones de euros) sin tener en cuenta la deuda.

¿Necesitas Ayuda?

Grupo Mercadeo en USA

DICO CUSTOM LLC es miembro de DICO EXHIBICION Y DISENO COMERCIAL S.A.S. - GRUPO MERCADEO, empresa de arquitectura comercial, fabricante de mobiliario comercial.

Comencemos a trabajar, dinos tu proximo proyecto para cotizar y acompañar

-

Tienda en línea